2017年3月28日,一场关于金融与人工智能的讨论在智融集团C轮融资发布会上掀起热潮。李开复,作为AI领域的权威,大胆预测金融行业将面临巨变:未来十年内,80%的金融从业者可能会被人工智能(AI)取代。这一观点并非空穴来风,而是基于他对AI发展及其在金融领域潜力的深入洞察。

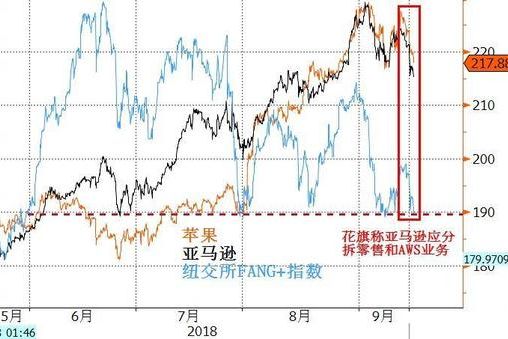

AI在金融中的应用并非新鲜事,但其真正的影响力却刚刚开始显现。金融业,作为数据密集型行业,为AI提供了丰富的“实战”机会。从华尔街的交易员到普通银行业务员,许多传统职位正面临被AI技术取代的风险。

李开复强调,AI在金融中的成功应用需要满足四个关键条件:海量的数据、明确的标注、专业领域的应用和顶尖的AI专家。幸运的是,金融行业在这四个方面都表现出色。

首先,金融数据量庞大,无论贷款、保险、投资还是银行,都有大量的数据可供分析。这些数据本身已经是数字形式,无需进行复杂的转换,为AI提供了天然的训练场。

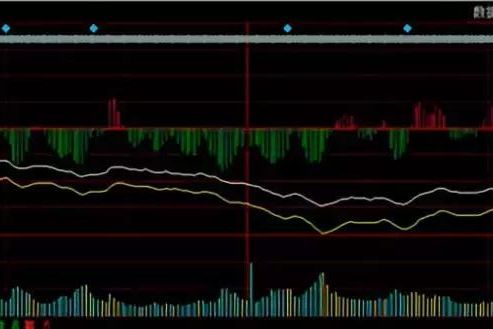

其次,金融数据的标注非常明确。例如,偿还贷款被视为正面标注,未偿还则为负面标注。股票市场的涨跌也有明确的标注。这种明确性为AI模型的训练提供了极好的基础。

第三,金融领域的业务分工明确,各司其职。例如,贷款和保险业务之间很少交叉。这种垂直化的业务模式有助于AI在特定领域内深化应用,避免跨领域带来的复杂性。

最后,金融领域聚集了大量AI专家。随着AI技术在金融中的应用越来越广泛,更多的专家开始投身于这一领域的研究和应用开发。

除了上述条件外,金融领域还有一个显著的特点:低摩擦。在李开复看来,摩擦是AI应用的一大障碍。当涉及到硬件制造、产品渠道等环节时,摩擦会显著增加。而金融领域恰恰相反,其产品和服务相对标准化,无需复杂的制造和渠道环节。这为AI的快速应用提供了便利。

此外,随着互联网和移动互联网的发展,人们与金融服务的距离越来越近。以前需要长时间评估的小额贷款或保险需求,现在可以通过AI技术在短时间内得到满足。这种便捷性是AI在金融中得以快速发展的另一个重要原因。

然而,AI的崛起并不意味着金融业的衰落。相反,它为金融业带来了前所未有的机遇。AI可以帮助金融机构更快速、准确地处理业务,提高服务质量,降低成本。同时,也为消费者提供了更加个性化、高效的服务体验。

总之,未来十年,金融业将面临巨大的变革。但这种变革并非坏事,而是新的机遇和挑战。对于金融机构来说,如何把握这一变革,利用AI技术提升自身竞争力,是他们需要认真思考的问题。